视源-连续两年营收微增,利润高增长的背后

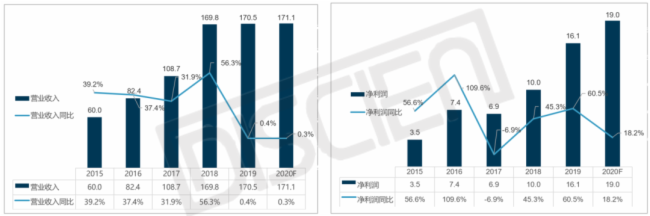

2021年1月26日视源公布了其2020 年度业绩预报,预报显示:预计2020年实现营业收入171.44亿元,同比增长0.54%,净利润19.0亿元,同比增长18.2%;自其业绩预告后股票连续两天涨停,由1月25日的109元/股,涨到当下140元+/股。

在2020年一池子黑天鹅动荡的大环境下,视源面临主营业务TV板卡及教育一体机均处于成熟型市场的阶段,据DISCIEN数据显示,2020年全球TV市场同比下降3.8%,教育一体机全球同比略有增长;会议一体机虽处于高速成长期,但其目前市场基数相对较小;在此背景下视源实现了全年营业收入微增,营业利润增长高达17.6%,拉长时间轴来看,发现视源自2019年起至2020年两年间营业收入均处于持平的状态,维持在170亿元左右,但其净利润却在逐年创新高。

视源-2015-2020年营业收入(左图)净利润(右图)

单位:亿元

数据来源:DISCIEN整理/财报整理

透过数字可以看出,目前视源正处于增收瓶颈期,而利润为何能实现持续增长,接下来将围绕影响净利润构成的计算公式,营业收入、营业总成本、其它收益,营业外收支等维度中的重要影响指标去展开分析:

净利润构成

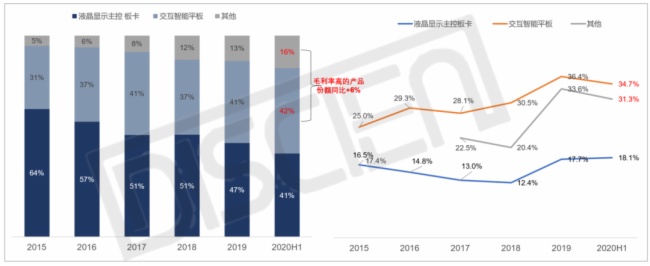

其一:业务的营收结构与产品毛利率的持续优化,是提升整体毛利率的关键因素

由营业收入结构来看,视源财报中营收分三个部分,分别为液晶显示主控板卡,交互一体机和其它业务;

从业务结构的变化来看: 近几年内部产品结构持续在做明显的调整,交互一体机与其它业务份额一直保持持续增长;最初主业显示主控板卡目前营收份额不足50%,尤其2020H1份额降至41%;交互一体机内部产品的结构也发生了变化,据DISCIEN数据显示:视源交互一体机内部产品结构销量来看,2020黑板份额内部比重增长明显(2019 5.9% VS 2020 12.4%),会议平板内部销量份额基本持平(16%),而黑板和会议平板的单价及利润率相对传统白板要高;

从业务毛利率来看, 各业务线产品2019-2020年的毛利率均高于2018年,其中交互一体机毛利率在18-19年实现了持续高增长,19年毛利率高达36.4%,主要原因归功于其一:上游原材料面板的大幅降价;其二:电子黑板与会议平板的份额持续攀升,而二者的毛利大于传统的电子白板;

显示主控板卡毛利率也实现了连续两年的增长,主要原因或为产品的升级,如4K及智能板卡的拉动致使毛利率的提升;“其它业务”板块在2019及2020年相对18年前毛利率提升了十个百分点;其它业务推测主要为一些智能终端类似于电子书包,小墨备考复习机、主品牌FreDream衣物护理机等C端产品、以及白色家电相关显示设备的设计与供应链需求。

视源-2017-2020年度营收-分产品结构及毛利率

数据来源:DISCIEN整理/财报整理

数据来源:DISCIEN整理/财报整理

同时透过其财报,值得关注的是目前视源的投资项目有4个在建项目,可以看出其蓄力的重点方向,4个项目的总投资额不足10亿元,在2020年3季度财报中,四个项目预定的可使用状态均在2021年3月,其中智慧校园综合解决方案软件开发项目完成进度已达93%,其次为会议平台的建设项目。

数据来源:视源2020Q3财报

其二:财务费用与投资收益对营业利润的贡献度逐年增加,2020(Q1-Q3)贡献度占营业利润的11%左右;

由利润表中的两个进项维度财务费用和投资收益来看,近两年的财务费用相比以往有非常明显的增长且逐年增加,财务费用包含利息费用及利息收入,18年财务费用支出大于收入,同时投资收益为负值,而19年后,财务费用实现了反转,均收入大于支出,投资收益也有明显的增长,其二者累计来看,对营业利润的贡献度达11%。

视源-2016-2020(Q1-Q3)年度财务费用及投资收益(单位:亿元)

数据来源:DISCIEN整理/财报整理

总体来看,财务费用的收入以及投资收益的增加,离不开其充足的现金流, 视源的“零应收”政策,要求客户在发货前付清剩余款项,坏账率低,同时其采购上游原材料是有一定的账期,保证了其充足的现金流,而通过现金流去做闲置资金理财的收益也是非常可观,通过整理其历年《关于使用自有闲置资金购买理财产品的议案》发现额度一直在提升,从2018年9月-2020年4月间,闲置资金进行现金管理的额度由不得超过5亿人民币,提升为15亿,再到30亿元人民币(含本数)进行自有资金进行低风险理财,简单计算30亿人民币的理财收益,按收益率3%-4%来看,一年的理财收益约为1亿人民币左右。

其三:降本费用管控加持,其中营业成本、销售费用及税金同期相比,有明显的降幅

从营业总成本的支出来看,替除财务费用外的其它费用项来看,营业成本及销售费用下降明显,体现了20年的费用率控制较好,其中,营业成本下降2.5%,销售费用下降14.4%,在其控制费用的背景下,研发费用仍处于持续投入中,与去年投入基本持平。体现其对研发的重视。

视源-2020(Q1-Q3)成本支出对比

数据来源:DISCIEN整理/财报整理

总结来看,视源近两年通过业务结构的优化 ,营业成本的降低以及稳定的理财收益三个方面,实现了营收持平下的利润高增长,但从公司长期发展来看,现有产品结构与毛利率的调整是有一定的上限,或已接近上限,此过程中能看出视源近两年也一直处于高速成长后的蓄力和突破的阶段,而实现突破的关键将寄予于下一代“业务线”是否能成功接力,从其它业务的份额的变化以及在投资项目来看,已初露端倪,值得期待。

免责声明:本文来源于DISCIEN

免责声明:本文图文素材来源于DISCIEN,本文仅代表作者个人观点,本站不作任何保证和承诺,若有任何疑问,请与本文作者或提供稿件商家联系。如涉及到侵权,请联系我们及时删除。

最新资讯更多

- 赋能教育 | 数字化转型时代,创维商用引领智慧教

- 麦克赛尔投影机——荥经黑陶博物馆项目

- 希沃助力重庆市铜梁区第一实验小学智慧课堂创新

- 国家跳台滑雪中心“雪如意”,点亮群山之巅!

- 揭秘上海电信NOC“超8K监控巨幕”全新升级背后的

- 珠联璧合,为LED而生 VTRON威创LED专用分布处理

- 科技助学,奉献社会|鸿合科技向沈阳市康平县、西

- 洲明大屏助中国全国人大与德国“中国之桥”协会

- 基于杰和科技GDSM的差异化精准推送方案

- 工作效率低?可能是因为你的办公室没有这样做!

- 凭借高亮,LED智能投影进入崭新发展阶段

- 达芬奇Davinci获得国家级高新技术企业认证!

- 优色专显小间距P1.5全彩LED显示屏助广西航运

- 研发薄弱,投诉剧增,IPO获准后的极米科技仍困难

官方微博

官方微博